据国机汽车分析,一季度,主要受经济下行压力、区域限购、汽车节能补贴政策退出及股市波动等不利因素影响,国产汽车市场呈现增速继续放缓的特征。

作为中国汽车市场的重要组成部分,中国进口汽车市场2016年一季度延续供需双降局面。供给面在持续五个季度的去库存中继续缓慢调整,库存压力开始减缓;需求面主要在购置税优惠、国五排放标准二季度实施等政策推动下,以及受进口车型国产化、经济下行压力等不利因素影响,需求继续下滑,但降幅有所收窄。

据了解,目前,进口车的库存和优惠幅度依然保持在高位,这也是市场未来发展的潜在风险之一。

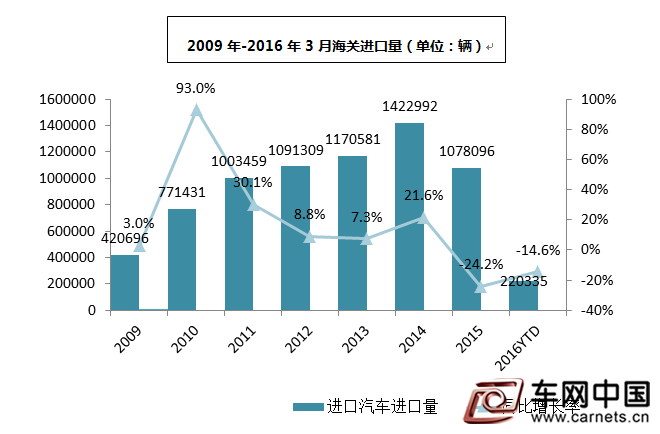

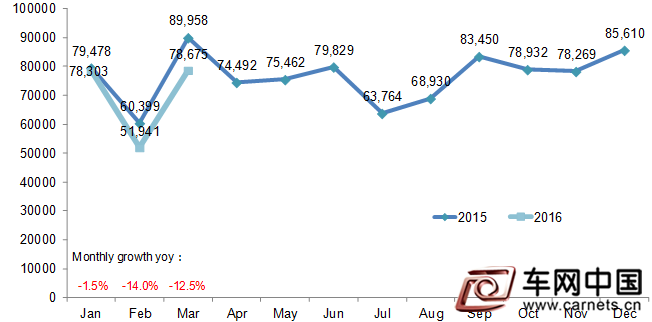

据中国进口汽车数据库数据显示,2016年1-3月汽车进口22.0万辆,同比下滑14.6%;经销商交付客户进口车(AAK-市场占比约为90%)销量为20.9万辆,同比下滑9.1%。分别较2015年全年的同比下降24.2%和20.6%,降幅收窄9.6个百分点和11.5个百分点。

值得注意的是,随着进口车市场供需的降幅双双放缓,轿车的进口量和销量已改变去年持续下滑的态势,率先“转正”。

进口车市场延续供需双降局面

2016年一季度,中国进口车市场延续供需双降局面,库存压力开始减缓,但成交价格优惠幅度仍保持高位,品牌、车型、排量结构继续调整。

从供给方面看,2016年一季度,进口量已经连续五个季度下滑与调整。自2015年一季度以来,在高库存压力下,供给面开始出现深度调整。据中国进口汽车市场数据库的数据显示,1-3月中国累计进口汽车22.0万辆,同比下滑14.6%,相比2015年全年的同比下滑24.2%,降幅收窄9.6个百分点。

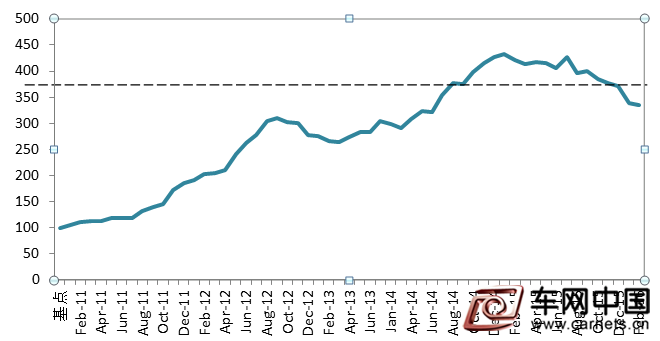

根据2012年至2013年间的去库存情况分析,上轮去库存周期持续了三个季度。因本轮库存深度再达历史峰值,由此预计本轮去库存周期加长。

从需求方面看,主要在购置税优惠、国五排放标准二季度实施等政策推动下,以及受进口车型国产化、经济下行压力等不利因素影响,进口汽车市场需求继续下滑,但降幅有所收窄。根据中国进口汽车市场信息联席会统计的30个品牌经销商交付客户数据来看,1-3月经销商交付客户进口车(AAK)销量为20.9万辆,同比下滑9.1%,相比2015年全年的同比下滑20.6%,降幅收窄11.5个百分点。

2015-2016年3月进口汽车市场月度AAK销量

从库存方面看,基于持续五个季度的供给面调整,2016年3月行业库存(厂商库存+经销商库存)深度从2015年12月的4.25个月降至4.18个月,整体库存压力开始减缓,但与2012年下半年的库存深度相比,目前库存仍处于相对高位。根据中国汽车流通协会的经销商库存调研显示,2016年1月进口经销商的库存深度为1.58个月,2月因春节因素、国五排放实施压力反弹至2.45个月,仍高于经销商库存的合理范围,压力犹存。

2011年-2016年3月进口乘用车市场累计库存量走势

注:行业库存包含总经销商和经销商两部分库存 单位:千辆

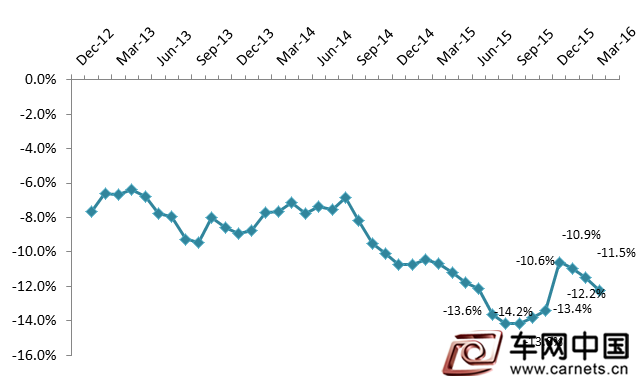

从价格方面看,虽然自2015年二季度以来,进口量持续下滑调整、终端需求降幅缩窄,但受到春节期间促销,以及东部各省市陆续实行国五排放标准影响,进口车市场终端优惠幅度加大。2016年3月,优惠幅度达12.2%,环比增加0.7个百分点。进口车市场平均优惠达到7.5万元。除丰田埃尔法、奔驰GLS等个别车型外,绝大部分车型的优惠幅度均持续加大。

2012年-2016年3月进口车市场终端价格优惠幅度

从品牌结构看,实现增长的品牌主要为三类,一类是去库存调整及时的品牌,如奔驰、雷克萨斯和斯巴鲁;第二类以平行进口为主导方式的品牌,以路虎为代表,第三类是因新产品投放,以林肯为代表,实现206%的超高速增长。除此以外,其他品牌进口量均出现下滑。对品牌来源国分析,欧系品牌继续保持进口车主力地位,较2015年份额提升2.1个百分点;日系品牌在雷克萨斯的带动下,份额提升3.5个百分点;美系品牌主要受车型国产化影响,份额下滑明显。在终端销售排名方面,宝马、奔驰稳居前两位,雷克萨斯位居第三,保时捷排名第四,第二集团阵营竞争格局变化较大。

从车型结构看,2016年1-3月,乘用车累计进口21.8万辆,同比下降14.7%。因SUV多年主体地位稳固,在乘用车中占比基本保持在60%左右,进口车型结构保持稳定。一季度,三大车型进口量均出现不同程度下滑,受部分车型改款因素影响,MPV进口量同比下降43.1%,在三大车型中降幅最高;轿车是三大车型中降幅最小的车型,同比下降5.1%。在车型分级方面,在小排量新产品的推动下,1-3月,C级取代A级成为最大的细分市场,份额达32.7%,实现3.8%的增长。

从排量结构看,在国家相关政策引导下,排量继续下移。1.5-2.0L排量区间以38%的份额位居第一大排量区间,1.0L以下区间份额也有较大提升。排量结构下移趋势继续。

从港口方面看,天津港受“8•12”爆炸事件影响逐步退出,一季度市场份额继续回升至30.9%,但较2015全年份额32.8%仍有下滑。上海港份额为34.9%,因部分品牌从天津港转港到上海港的拉动作用在减弱,较2015年全年份额38.3%有所回落。黄埔港一季度市场份额为27.4%,与天津港、上海港“三足鼎立”的态势延续。

从细分市场看,平行进口汽车市场依然逆势增长,一季度汽车平行进口2.6万辆,同比增长27%,占进口汽车市场份额的11.9%,较2015年继续增长。新能源汽车市场方面,因进口新能源汽车享受国家相关补贴有限,跨国汽车公司供给积极性不高,产品供给有限。2016年一季度,新能源汽车进口1443辆,市场份额0.65%,较2015年0.34%的市场份额有明显提升,但仍与国产新能源汽车市场的高速发展有巨大差距。

二季度进口车市场仍将呈下滑态势

展望2016年二季度及全年中国进口汽车市场形势,对宏观经济和政策环境、市场、产品供需等多层面分析后认为,2016年宏观经济仍处于“新常态”的转型升级进程中,下行压力仍然较大,购置税优惠政策对进口车市场刺激力度有限,而进口车型国产化因素影响力度仍较大。尤其是在《关于汽车业的反垄断指南(征求意见稿)》及《汽车销售管理办法》等政策的导向下,以及在国产汽车及狭义乘用车市场销量增速继续放缓的背景下,预计进口市场仍将呈下滑态势,2016年全年销售上牌仍会有个位数的下滑。此外,随着市场结构调整的继续深化,行业面临更严峻的变革压力,“去库存”压力在上半年犹在,进口汽车市场终端价格仍将在低位徘徊。

同时,从新产品供给面来看,2016年二季度至全年将有30款进口新车投放中国市场,新产品继续体现出中高端化、个性化、时尚化、小众化特点,新能源车型持续导入。从平行进口汽车市场看,《关于自贸区平行进口汽车CCC认证改革试点措施的公告》及《关于促进汽车平行进口试点的若干意见》利好政策出台,预计平行进口汽车市场份额达到12-15%;同时,在油耗管理、三包、召回等政策引导下,2016年平行进口汽车市场将面临规范性深度调整。