市场做出对于特斯拉此次新融资的有利反应也不难理解:由于不同阶段的股票构成,股权稀释对于现有股东们的冲击将会更小。而且,融资将会用于Model 3的生产,这将是特斯拉量产化的核心产品……

资产方面

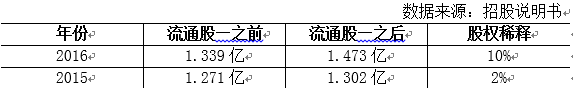

而在股权稀释方面,本次发售的2.5亿美元股票的稀释作用可谓相当“保守”。2016年特斯拉以全股票交易方式收购了太阳城(SolarCity)之后,股东们遭遇了大幅的股权稀释,因为现在总共有1.616亿流通股。而根据现有股价,特斯拉约需发售96.9万至110万股,股权稀释比利仅有0.6%至0.7%。

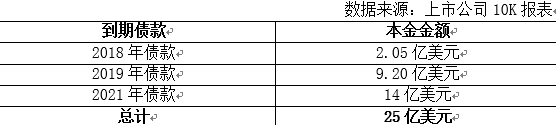

负债方面

不过,上表考虑了去年特斯拉兑现2018年到期的部分优先债的情况。2016年夏天,特斯拉收到了4.22亿美元的2018年可转换优先债的兑换需求,当初特斯拉通过现金偿还债务。因此,在某种程度上讲,特斯拉是在用新债还旧债,不过新债的利息将会更高。

特斯拉已经展示了公司能够生产漂亮车型、快速笼络粉丝群的超强实力。然而,公司连续三年一直亏损。特斯拉通过希望Model 3扭转战局,Model 3是特斯拉的第一款大众车型,预计将于7月开始生产。不享受补贴前,Model 3的初始售价为3.5万美元,特斯拉预计Model 3将启动市场的旺盛需求。到今年年底,特斯拉希望每周生产5000辆Model 3,并在2018年产能加倍。

但特斯拉却积累了一种“错失目标”的习惯。如果Model 3的生产被延迟,外界并不会意外。但是延期将会导致Model 3生产变慢,而且Model 3的生产成本将会比预期更高。而且,目前Model 3的产量能否真正带来利润还不敢保证。

截止到去年年底,特斯拉资产负债表上有30多亿美元的现金。但特斯拉是通过出售股票、使用循环贷款以及提高对供应商的债务来实现的。本次10多亿美元的融资当然有用,但它并不足以维持特斯拉的高支出,毕竟在今年上半年,特斯拉就计划20亿至25亿美元的支出。此外,在2018年提高Model 3的产能,也将需要额外的投资。因此,Model 3生产延缓、品牌亏损,加之烧钱黑洞的太阳能业务等等,它们留给特斯拉的缓冲区间已经大打折扣了。

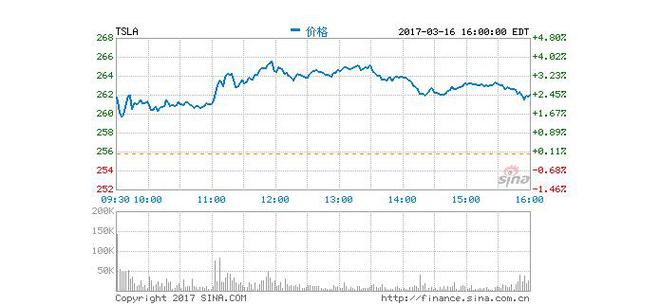

由于特斯拉仅寻求少量融资,投资者们的信心让特斯拉的股价上涨了3%。或许,Model 3的生产平稳顺利,而且特斯拉能够以更高的股价募集到更多资金,但是,市场往往给予过高的预期。特斯拉的市值比福特约低15%,但是福特却能多生产50多倍的汽车——每周10万辆汽车左右。而目前,特斯拉所能祈祷的则是一切进展顺利,否则,公司不得不在更为不利的市场环境中再度融资……